Beruflicher wie persönlicher Erfolg durch 12 Informations-Säulen sowie gratis Bonus-Tools von einem staatlich geförderten Verlag, beteiligt an EU-Programmen, engagiert für Klimaschutz und nachhaltiges Wohnen, ausgezeichnet mit dem Global Business Award als Publisher of the Year: Bücher, Magazine, Daten-Analyse. Print- und Onlinepublikationen sowie neuste Technik gehen dabei Hand in Hand – mit über 20 Jahren Erfahrung, Partnern wie dem Bundesbildungsministerium, Kunden wie Samsung, DELL, Telekom oder Hochschulen. Dahinter steht Simone Janson, referenziert in ARD, FAZ, ZEIT, WELT, Wikipedia.

Offenlegung & Urheberrechte:

Versicherung gegen Berufsunfähigkeit: Abstrakte Verweisung Dread-Disease-Alternativen & Selbständige

Von Simone Janson (Mehr) • Zuletzt aktualisiert am 22.10.2009 • Zuerst veröffentlicht am 22.10.2009 • Bisher 7325 Leser, 4795 Social-Media-Shares Likes & Reviews (5/5) • Kommentare lesen & schreiben

Wer eine Berufsunfähigkeitversicherung abschließen will, hat einiges zu beachten – u.a. die Abstrakte Verweisung und Ausnahmeregelungen für Selbständige. Gut daher, wenn es auch Alternativen wie Dread-Disease-Versicherungen gibt.

- Abstrakte Verweisung

- Dread Disease Versicherung

- Leistungen und Alternativen

- Grundfähigkeitsversicherung

- Erwerbsunfähigkeitsversicherung

- Lebensversicherung

- Ist Burnout ein Fall für die Berufsunfähigkeitsversicherung?

- Das Urteil

- Warum Burnout?

- Was Selbständige beachten müssen

- Top Bücher zum Thema

- Text als PDF lesen

- Persönliche Beratung für Ihren Erfolg

- eKurs on Demand buchen

- Individuelles eBook nach Wunsch

Abstrakte Verweisung

Die Bücher zum Thema:

Sie können diesen Text auch als PDF oder einen eKurs zum Thema herunterladen. [*Anzeige]Wenn Ihr Versicherungs-Vertrag eine Formulierung wie „…wenn der Versicherte aus gesundheitlichen Gründen außer Stande ist, seinen Beruf oder eine andere Tätigkeit auszuüben, die er auf Grund seiner Ausbildung und Erfahrung ausüben kann und die seiner bisherigen Lebensstellung entspricht“ enthält: Lassen Sie die Finger davon. Es handelt sich nämlich um eine so genannte abstrakte Verweisung.

Das bedeutet, dass Sie von der Versicherung kein Geld bekommen, so lange Sie noch eine solche Tätigkeit ausüben können und zwar, auch wenn Sie die andere Arbeit auch nur theoretisch ausführen könnten, es aber in der Praxis gar keinen Bedarf für Ihre (gesundheitlich eingeschränkte) Arbeitskraft gibt und Sie daher keinen Job finden.

Eine Arbeit, die der bisherigen Lebensstellung entspricht, kann nach der aktuellen Rechtssprechung auch bedeuten, dass Sie 20 Prozent weniger verdienen. Im Gegensatz zu älteren Verträgen enthalten die meisten neueren Verträge solche Verweisungen in der Regel aber nicht.

Dread Disease Versicherung

Falls Sie sich gegen eine Berufsunfähigkeitsversicherung entscheiden, weil Ihnen die Bedingungen zu ungünstig erscheinen oder falls die Versicherungen Ihren Antrag abgelehnt haben, müssen Sie nicht auf einen privaten Versicherungsschutz verzichten, denn es gibt noch einige Alternativen: Zum Beispiel die Dread Disease Versicherung.

Der Begriff „Dread Disease“ kommt aus dem Englischen und bedeutet soviel wie „schwere Krankheit“. Die Leistung aus dieser Versicherung ist im Regelfall ein einmaliger Geldbetrag. Er wird gezahlt, wenn eine der vertraglich definierten Krankheiten eintritt. Denn auch wenn keine Berufsunfähigkeit vorliegt, führt eine schwere Erkrankung häufig zu einer dauerhaften Einschränkung der persönlichen Leistungsfähigkeit.

Leistungen und Alternativen

Erfolg erleben Bonus-Angeboten mit bis zu 75% Rabatt:

Im Shop finden Sie zudem spannende Inspirationen, um Ihren Erfolg zu erleben, dazu Angebote & News im Newsletter! [*Anzeige]Was eine Dread Disease-Versicherung konkret leistet, hängt von dem Tarif der einzelnen Anbieter ab. Jede Gesellschaft versichert unterschiedliche Krankheiten. Im Allgemeinen sind Krankheiten wie Krebs, Herzinfarkt, Schlaganfall – auch Bypass-Operationen – im Versicherungsschutz eingeschlossen. Grundsätzlich gilt: Je mehr Krankheiten eingeschlossen werden, desto höher liegt auch der Versicherungsbeitrag. Tritt dann eine dieser Krankheiten auf, wird eine zuvor vereinbarte Versicherungssumme fällig. Da dies in der Regel eine einmalig Zahlung ist, kann eine Dread Disease Versicherung auch eine sinnvolle Ergänzung zu einer Berufs- oder Erwerbsunfähigkeitsrente sein.

Neben der Dread Disease Versicherung gibt es noch weitere Alternativen zur Berufsunfähigkeitsversicherung: Nämlich die Grundfähigkeitsversicherung und die Erwerbsunfähigkeitsversicherung.

Grundfähigkeitsversicherung

Die Grundfähigkeitenversicherung leistet im Falle des Verlustes bestimmter Fähigkeiten eine monatliche Rente. Im Vertrag werden alle Fähigkeiten aufgelistet, die versichert sind – etwa Sehen, Autofahren oder Greifen.

Kann der Versicherte diese Tätigkeiten infolge von Krankheit, Körperverletzung oder Kräfteverfall nicht mehr ausführen, leistet die Versicherung. Voraussetzung dafür ist eine ärztliche Beurteilung, aus der hervorgeht, dass der Betroffene mindestens zwölf Monate lang ununterbrochen nicht fähig war oder ist, mindestens eine der im Vertrag festgelegten Tätigkeiten durchzuführen.

Erwerbsunfähigkeitsversicherung

Die Erwerbsunfähigkeitsversicherung dient als Absicherung für den Fall, dass Sie nicht mehr in der Lage sind, irgendeine Tätigkeit regelmäßig und dauerhaft auszuüben. Damit ähnelt sie der gesetzlichen Erwerbsminderungsrente. Anders als bei einer Berufsunfähigkeitsversicherung hat der bisher ausgeübte Beruf keinerlei Bedeutung, ebenso wenig das bislang erzielte Einkommen.

Eine Erwerbunfähigkeitsversicherung ist deshalb auch bedeutend günstiger als eine Berufsunfähigkeitsversicherung. Auch für die Erwerbsunfähigkeitsversicherung gilt: Sie wird als selbständige Versicherung oder als Zusatzversicherung in Verbindung mit einer Renten-, Kapitallebens-, Fondgebundenen- oder Risikolebensversicherung angeboten.

Lebensversicherung

Auch die Lebensversicherung hat ihre Tücken. Das Manager-Magazin meldet dazu: Wer sich bei der Auswahl einer Kapital bildenden Lebensversicherung zuvor nicht genau informiert, zieht am Vertragsende womöglich ein langes Gesicht. Denn mit Ablauf der Police überweist ihm sein Lebensversicherer unter Umständen bis zu 30 Prozent weniger Geld als dies die besten der Branche tun. Das geht aus der jüngsten Doppelstudie des Branchendienstes Map-Report hervor.

Map-Report hat dabei zwölf leistungsstarke und zwölf weniger leistungsstarke Versicherer identifiziert. Zur ersten Gruppe zählt die Studie die Unternehmen Allianz Leben, Asstel, Cosmos, Debeka, DEVK a.G., Hannoversche, HUK-Coburg, LV 1871, Neue Leben, R+V, Süddeutsche und Volkswohl-Bund. Das zweite Dutzend der weniger guten Versicherer bilden folgende Anbieter: AachenMünchener, Axa, Bayern-Versicherung, Deutscher Herold, Gerling, Hamburg-Mannheimer, Iduna, Nürnberger, Provinzial Nordwest, SV Sparkassenversicherung, Victoria und Volksfürsorge. Grundlage der vergleichenden Analyse ist die Entwicklung bestimmter Merkmale wie zum Beispiel Marktanteil, Kosten (für den Abschluss und die Verwaltung), Nettorendite und Ablaufleistungen für die Jahre 1994 bis 2005.

Schließlich sind es solche Merkmale, die entscheiden, wie viel Geld man als Kunde schließlich herausbekommt. Also genau hinschauen.

Als Strategie empfiehlt das Magazin „Abschlusskostenquote und Marktanteilsentwicklung immer als Einheit zu sehen. Wenn ein Versicherer mit seiner Abschlusskostenquote weit über dem Marktschnitt liegt und trotzdem Marktanteile verliert, dann ist dies ein Zeichen dafür, dass etwas im Vertrieb oder mit der Unternehmensstrategie nicht stimmt. Wenn zugleich die Stornoquote eines Unternehmens dauerhaft über dem Marktschnitt liege, dann sei die Chance auf dauerhafte Kundenzufriedenheit gering. Dann sind die hohen Abschlusskosten wohl schlecht investiert. Das sollte auch die Aktionäre des Lebensversicherers interessieren.

Ist Burnout ein Fall für die Berufsunfähigkeitsversicherung?

Das Landgericht München hat am 22. März 2006 nach einem dreijährigen Rechtsstreit ein Musterurteil zum Thema Burnout und psychische Erkrankung gefällt: Demnach wurde das Burnout-Syndrom klar als Versicherungsfall eingestuft.

Das Urteil

Ein Manager hatte geklagt, nachdem ihm eine Arzt zwar die Berufsunfähigkeit bestätigt, die Versicherung sich aber geweigert hatte, zu zahlen. Ende 2001 war er aufgrund nervlicher Überlastung zusammengebrochen und hatte auf ärztlichen Rat hin seinen Beruf aufgegeben.

Bei Mitfugundrecht steht als Kommentar zum Urteil zu lesen:

Das Landgericht München I hatte darüber zu entscheiden, ob das Burn-Out-Syndrom Grund für die Berufsunfähigkeit war und verurteilte nach Einholung eines medizinischen Gutachtens die Versicherung, rückwirkend etwa 148.000 Euro Berufsunfähigkeitsrente auszubezahlen, sowie zirka 65.000 Euro an Versicherungsbeiträgen zu erstatten. Erst in der Berufungsverhandlung vor dem Oberlandesgerichts München gab die Versicherung auf.

Warum Burnout?

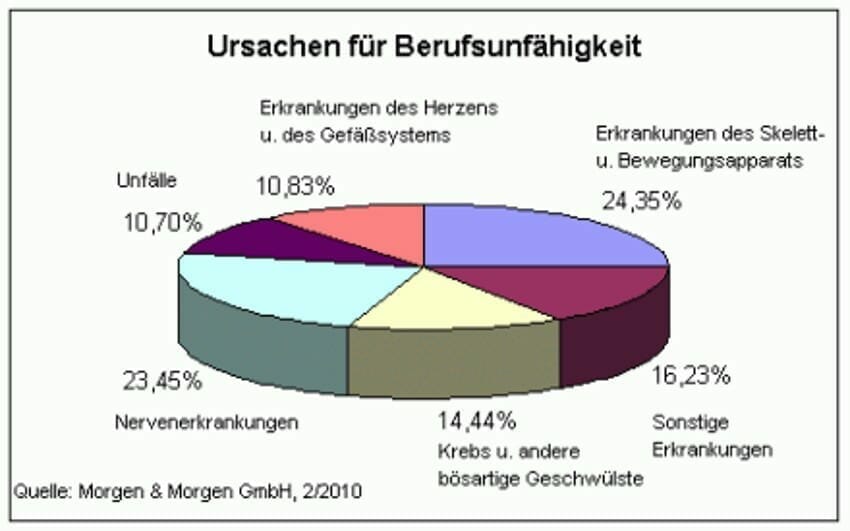

Klar ist einmal mehr, das psychische Störungen und nervliche Probleme immer häufiger ein Fall für die Berufsunfähigkeitsversicherung sind. Eine Untersuchung von Morgen und Morgen zeigt sogar, dass es sich dabei um die zweithäufigste Ursache für Berufsunfähigkeit handelt.

Das Burnout als Ursache für Berufsunfähigkeit anerkannt wird, ist einerseits positiv, andererseits aber auch negativ, denn nun werden viele Versicherungen bei psychischen Vorerkrankungen vor Abschluss einer Berufsunfähigkeitsversicherung noch genauer hinschauen.

Was Selbständige beachten müssen

Bei der Berufsunfähigkeitsprüfung bei Abschluss einer Berufsunfähigkeitversicherung gelten für Selbstständige mit Angestellten besondere Bestimmungen. Bei ihnen zählt zum „Beruf“ nicht nur die Tätigkeit, die sie selbst ausüben. Geprüft wird auch, ob Sie nach einer Krankheit oder einem Unfall bestimmte Aufgaben delegieren könnten.

Eine solche Umorganisation des Betriebes ist einem Selbstständigen unter folgenden Bedingungen zuzumuten: Sie müssen weiterhin einen sinnvollen Arbeitsbereich haben (keine Gelegenheitsarbeit), der Ihren Kenntnissen, Fähigkeiten und Ihrer Arbeitskraft sowie Ihrer Stellung als Betriebsinhaber entspricht.

Außerdem muss die Umorganisation räumlich möglich sein und keine erheblichen finanziellen Einbußen oder Investitionen nach sich ziehen. Im Ernstfall müssen Sie allerdings beweisen, dass eine Umorganisation nicht in Frage kommt (etwa wegen Ihrer Gesundheit). Das allgemeine wirtschaftliche Risiko wird dabei nicht berücksichtigt.

Top Bücher zum Thema

Text als PDF lesen

Diesen Text als PDF erwerben (nur zur eigenen Nutzung ohne Weitergabe gemäß AGB): Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de, wir schicken das PDF dann umgehend zu. Sie können auch Text-Reihen erwerben.

4,99€Kaufen

Persönliche Beratung für Ihren Erfolg

Egal ob es um das Erreichen von Zielen, die persönliche Entwicklung oder berufliche Fragen geht: Mit dem individuellen Beratungstool, ds Buchkäufer 6 Monate lang kostenlos nutzen können, erhalten Sie einen kompetenten Begleiter, der Ihnen 24/7 interaktiv zur Verfügung steht. Für komplexere Themen bieten wir spezielle Service-Leistungen.

19,99€ / pro Monat Buchen

eKurs on Demand buchen

Bis zu 30 Lektionen mit je 4 Lernaufgaben + Abschlusslektion als PDF-Download. Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de. Alternativ stellen wir gerne Ihren Kurs für Sie zusammen oder bieten Ihnen einen persönlichen regelmäßigen eMail-Kurs – alle weiteren Informationen!

29,99€Kaufen

Individuelles eBook nach Wunsch

Falls unser Shop Ihnen nicht Ihr Wunschthema bietet: Wir stellen gerne ein Buch nach Ihren Wünschen zusammen und liefern in einem Format Ihrer Wahl. Bitte schreiben Sie uns nach dem Kauf unter support@berufebilder.de

79,99€Kaufen

Hier schreibt für Sie

Simone Janson ist Verlegerin, Beraterin und eine der 10 wichtigsten deutschen Bloggerinnen laut Blogger-Relevanz-Index. Sie ist außerdem Leiterin des Instituts Berufebilder Yourweb, mit dem sie Geld für nachhaltige Projekte stiftet. Laut ZEIT gehört ihr als Marke eingetragenes Blog Best of HR – Berufebilder.de® zu den wichtigsten Blogs für Karriere, Berufs- und Arbeitswelt. Mehr zu ihr im Werdegang. Alle Texte von Simone Janson.

Simone Janson ist Verlegerin, Beraterin und eine der 10 wichtigsten deutschen Bloggerinnen laut Blogger-Relevanz-Index. Sie ist außerdem Leiterin des Instituts Berufebilder Yourweb, mit dem sie Geld für nachhaltige Projekte stiftet. Laut ZEIT gehört ihr als Marke eingetragenes Blog Best of HR – Berufebilder.de® zu den wichtigsten Blogs für Karriere, Berufs- und Arbeitswelt. Mehr zu ihr im Werdegang. Alle Texte von Simone Janson.

Schreiben Sie einen Kommentar