Für Ihr erfolgreiches, gutes Leben Informationen, die Sie wirklich brauchen: Staatlich geförderter Verlag, ausgezeichnet mit dem Global Business Award als Publisher of the Year: Bücher, Magazine, eKurse, datengestützte KI-Services. Print- und Onlinepublikationen sowie neuste Technik gehen dabei Hand in Hand – mit über 20 Jahren Erfahrung, Partnern wie dem Bundesbildungsministerium, Kunden wie Samsung, DELL, Telekom oder Hochschulen. Dahinter steht Simone Janson, deutsche Top10 Bloggerin, referenziert in ARD, FAZ, ZEIT, WELT, Wikipedia.

Offenlegung & Urheberrechte: Bildmaterial erstellt im Rahmen einer kostenlosen Kooperation mit Shutterstock. Text ursprünglich aus: “Mehr Geld verdienen mit Rohstoffen – simplified: So profitieren Sie von Gold, Silber, Kaffee, Zucker, Mais, Indium und Palladium” (2013), erschienen bei Münchener Verlagsgruppe (MVG), Abdruck mit freundlicher Genehmigung des Verlags.

Mehr Geld verdienen mit Rohstoffen: Von Gold, Silber, Kaffee, Zucker profitieren

Von Michael Vaupel (Mehr) • Zuletzt aktualisiert am 24.01.2023 • Zuerst veröffentlicht am 05.09.2017 • Bisher 4588 Leser, 1656 Social-Media-Shares Likes & Reviews (5/5) • Kommentare lesen & schreiben

Rohstoffe sind ein knappes Gut. Sie sind nicht unbegrenzt vorhanden und auch nicht beliebig vermehrbar. Wie kann man mit ihnen Geld verdienen?

- Handyhersteller mit Goldminen?

- Goldmine im Handymüll

- Die Nachfrage bestimmt den Markt

- Grundlagen des Rohstoffmarktes

- Charakteristika von RohstoffBullenmärkten

- Die Fundamentalanalyse

- Prognosen greifen zu kurz

- Der Nachfragehunger Chinas

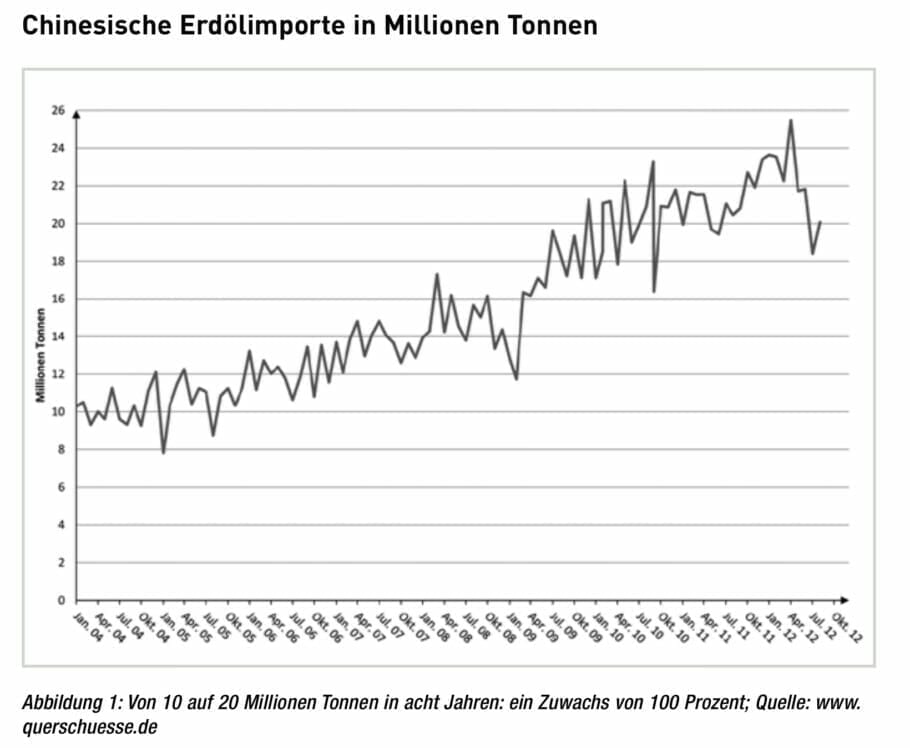

- Chinesische Erdölimporte

- China als Globalplayer

- Der Rohstoffhunger Chinas

- Chinesische Eisenerzimporte

- Emerging Markets mit steigendem Rohstoffbedarf

- Anteil von Volkswirtschaften an der weltweiten Güterproduktion

- Top Bücher zum Thema

- Text als PDF lesen

- Beratung zu Erfolg, Ziel-Erreichung oder Marketing

- eKurs on Demand buchen

- Individuelles eBook nach Wunsch

Handyhersteller mit Goldminen?

Bereits 2012 stieß ich auf eine Nachricht, die wenig Beachtung fand: Der südkoreanische Elektronikriese Samsung unterzeichnete ein »memorandum of understanding« mit einem Goldproduzenten namens Cluff Gold. Ziel sei eine langfristige strategische Partnerschaft. Ein Elektronikgigant, der Smartphones, Fernseher, Küchengeräte produziert – und eine Goldmine in Westafrika?

Das ergibt durchaus Sinn! Denn was kaum bekannt ist: Für die Herstellung von PCs, Laptops und Smartphones wurden 2012 weltweit schätzungsweise 300 bis 320 Tonnen Gold benötigt. Durchschnittlich 250 Milligramm Silber, 24 Milligramm Gold, 4 Gramm Kobalt und teilweise SelteneErdenMetalle finden sich in jedem Mobilfunkgerät. Und alleine in Deutschland sollen 72 Millionen ungenutzte Mobilfunkgeräte in den Schubladen schlummern.

Goldmine im Handymüll

Die Bücher zum Thema (Werbung)

In einer Tonne »Handymüll« finden sich rund 280 Gramm Gold. Zum Vergleich: In einer durchschnittlichen Goldmine finden sich typischerweise 5 Gramm Gold je Tonne Gestein. Insofern sind unsere Müllberge durchaus »Minen«, was Gold und andere Metalle betrifft. Es kann sich lohnen, an der Fortentwicklung der entsprechenden Recyclingmöglichkeiten zu arbeiten. Die tatsächlichen Recyclingquoten liegen derzeit in Europa allerdings auf erschreckend niedrigem Niveau, schätzungsweise zwischen 13 und 25 Prozent (am Beispiel des Metalls Tantal).

Durch die Partnerschaft mit Cluff Gold möchte sich Samsung offensichtlich einen zuverlässigen Goldnachschub für seine Smartphones und andere Produkte sichern. Cluff Gold fördert Gold in der KalsakaMine in Burkina Faso, weitere Vorkommen sollen erschlossen werden. Samsung hat angekündigt, dafür die Kleinigkeit von 20 Millionen Dollar beisteuern zu wollen. Hier sehen wir etwas, das auf Neudeutsch »WinwinSituation« genannt wird. Und ein Beispiel dafür, dass die Rohstoffversorgungssicherheit zunehmend ein Thema wird. Einerseits auf Ebene der Unternehmen – das Beispiel Samsung ist nur eins von vielen –, andererseits auf staatlicher Ebene. So haben China und die USA längst strategische Lager zum Horten wichtiger Metalle angelegt. Die Europäische Union macht sich bei einem guten Dutzend Rohstoffen Sorgen um die Versorgungssicherheit. Inzwischen sind bestimmte Rohstoffe so begehrt, dass sogar in einigen Tausend Metern Tiefe auf dem Meeresboden exploriert wird.

Die Nachfrage bestimmt den Markt

Wenn eine ständig steigende Nachfrage auf ein stagnierendes Angebot trifft, sind spürbare Knappheiten und fehlende Versorgungssicherheit nur eine Frage der Zeit. Immer sind Angebot und Nachfrage die bestimmenden Faktoren. Wir sind derzeit in einer Situation, in der die AngebotNachfrageSituation bei zahlreichen Rohstoffen für steigende Preise spricht. Das macht diesen Markt meiner Ansicht nach so interessant. Die Lage kann sich auch wieder ändern, wenn Ersatzstoffe gefunden oder die Produktionen umgestellt werden, aber noch ist es nicht so weit. Und solange sich die derzeitige Entwicklung fortsetzt, sind steigende Preise bei einer ganzen Reihe von Rohstoffen wahrscheinlich.

Dazu zählen auch einige Agrarrohstoffe – doch bei denen können ethische Bedenken wegen der Spekulation mit Nahrungsmitteln eine Rolle spielen. Ich möchte jedenfalls nicht dafür mitverantwortlich sein, wenn die Ärmsten der Armen im südlichen Afrika mit steigenden Preisen für Grundnahrungsmittel konfrontiert werden. Es gibt allerdings auch genügend Rohstoffe, bei denen diese Problematik nicht greift und von deren steigenden Preisen wir als Privatanleger profitieren können. Wie das geht, zeige ich Ihnen mit diesem Buch. Ich werde Ihnen die Rohstoffe vorstellen, die meiner Ansicht nach besonders interessant sind.

Ich möchte allerdings keine heißen Tipps für einzelne Investments geben. Meine Aufgabe ist es, Ihnen die notwendigen Informationen zu vermitteln, damit Sie selbst aktiv werden können. Damals wie heute zitiere ich in diesem Zusammenhang gerne ein chinesisches Sprichwort: »Gib jemandem einen Fisch, und du ernährst ihn einen Tag. Lehre ihn zu fischen, und er braucht ein Leben lang nicht zu hungern.« Also: Ich möchte Ihnen keinen Fisch geben, sondern Ihnen beibringen, wie man Fische fängt!

Grundlagen des Rohstoffmarktes

Rabatte für Ihren Erfolg (Werbung)!

Aus Vereinfachungsgründen werde ich im Folgenden von »Rohstoffen« sprechen, auch wenn ebenso Rohwaren wie Zucker, Mais, Kakao und dergleichen gemeint sind. Ich sage definitiv nicht, dass wir uns in einer neuen Ära befinden, in der die Rohstoffpreise nur noch steigen werden. Das ist nicht der Fall. Nichts ist für die Ewigkeit, und auch der nächste Bullenmarkt im Bereich Rohstoffe und Rohwaren wird sein Ende finden. Vielleicht dann, wenn Ihnen die BildZeitung Tipps für Rohstoffinvestments gibt, Sie ein Brennstoffzellenauto fahren und weltweit seit mindestens fünf Jahren Milliarden in die Exploration neuer Rohstoffvorkommen gesteckt worden sind. Dann wird das Rohstoffangebot wieder deutlich über der Nachfrage liegen, und gleichzeitig wird das Angebot stärker wachsen als die Nachfrage. Wie so häufig im Leben gibt es eben auch bei den Rohstoffmärkten Zyklen. Und gerade wenn bestimmte Rohstoffe knapp sind und die Preise steigen, wird das Investieren in neue Minen beziehungsweise Anbauflächen lohnender.

Damit wiederum ist die Saat gelegt für eine mögliche Preiskorrektur nach dem vorherigen Anstieg. Alles wiederholt sich – besonders deutlich sichtbar bei den Rohwaren. Dort kann in vielen Fällen bereits nach einer Saison auf eine andere Frucht umgestiegen werden. Im Fall von Rohstoffen wie Industriemetallen geht das natürlich nicht so schnell. Von der Exploration eines Vorkommens bis zur Produktion der fertigen Mine vergehen Jahre.

Charakteristika von RohstoffBullenmärkten

Das Gute bei RohstoffBullenmärkten ist, dass sie meistens mehrere Jahre dauern, also relativ langlebig sind. Oft überdauern sie zehn Jahre oder mehr. Im letzten Jahrhundert lassen sich drei abgeschlossene, eindeutige RohstoffBullenmärkte identifizieren, alle jeweils mindestens mit zehn Jahren Dauer: 1906 bis 1923, 1933 bis 1953 sowie 1968 bis 1981.1 Diese Bullenmärkte decken sich zeitlich übrigens keineswegs mit den Konjunkturzyklen: Einer dieser RohstoffBullenmärkte begann beispielsweise um 1933, und da herrschte noch die Weltwirtschaftskrise. Lösen Sie sich bitte also zunächst einmal von dem Gedanken, dass RohstoffBullenmärkte nur dann auftreten können, wenn die Weltwirtschaft boomt. Das kann so sein, da bei einer boomenden Weltwirtschaft auch die Nachfrage nach Rohstoffen steigt. Es muss aber keineswegs sein. Denn auch während der Weltwirtschaftskrise boomten die Rohstoffpreise, trotz der zurückgehenden Nachfrage.

Die Nachfrage ist eben nur eine Seite der Medaille. Die andere ist das Angebot. Und wenn zwar die Nachfrage sinkt, aber das Angebot noch stärker, dann steigen die Preise. Der Beginn eines RohstoffBullenmarktes lässt sich nicht immer leicht identifizieren. An den Börsen wird nicht geklingelt, wie es so schön heißt. Wenn es aber einmal richtig losgegangen ist, dann kann es in einem typischen RohstoffBullenmarkt innerhalb von zwei, drei Jahren eine Verdoppelung der Rohstoffpreise geben.

Nach diesem ersten starken Anstieg gibt es typischerweise eine Korrekturphase, in der bis zu einem Drittel des vorherigen Zuwachses wieder abgegeben wird. Von denjenigen, die kurz vor Beginn der Korrekturphase eingestiegen sind, werden dann viele fluchend mit Verlusten aussteigen. Smarte Investoren jedoch freuen sich, in dieser Korrekturphase ihre Bestände nochmals günstig aufstocken zu können. Im Anschluss kann es dann typischerweise zu einer weiteren Verdoppelung der Rohstoffpreise kommen. Ein »Heißlaufen« – und dann ist das Ende des Bullenmarktes erreicht.

Die Fundamentalanalyse

Alles wiederholt sich auf der Welt und damit auch in der Finanzwelt, die Menschen werden nur nicht alt genug, um das zu bemerken. Deshalb meine Prognose: Auch der nächste RohstoffBullenmarkt wird nicht bedeutend anders als seine Vorgänger ablaufen. Den genauen Höchststand und damit den perfekten Ausstiegszeitpunkt am Ende des Bullenmarktes zu bestimmen ist übrigens reine Glückssache. Lassen Sie sich von niemandem weismachen, er könne das tagesgenau. Was Sie aber als Faustregel wissen sollten: Wenn sich nach der obligatorischen Korrekturphase die Rohstoffpreise noch einmal verdoppelt haben, wird es langsam Zeit auszusteigen.

So weit der historische Rückblick; kommen wir jetzt konkret zum aktuellen Bullenmarkt. Ein RohstoffBullenmarkt muss fundamental begründet sein, denn sonst können die Rohstoffpreise nicht jahrelang steigen. Die Fundamentalanalyse untersucht zwei große Blöcke: das Angebot und die Nachfrage. Eine gute Fundamentalanalyse ist sowohl statisch als auch dynamisch. Statisch bedeutet, dass sie untersucht, ob das Angebot über oder unter der Nachfrage liegt oder ob es ihr entspricht. Ein über der Nachfrage liegendes Angebot drückt tendenziell auf den Preis, bei einem unter der Nachfrage liegenden Angebot ist das Gegenteil der Fall.

Prognosen greifen zu kurz

Für die Prognose der weiteren Entwicklung greift die statische Analyse allerdings zu kurz. Dazu ist eine gute dynamische Fundamentalanalyse unerlässlich. Bei dieser von mir durchgeführten Analyse geht es darum, welche Richtung Angebot und Nachfrage nehmen. Ein RohstoffBullenmarkt braucht zwingend eines der folgenden Ergebnisse der dynamischen Fundamentalanalyse:

- Angebot fällt, Nachfrage steigt.

- Angebot fällt, Nachfrage stagniert oder fällt ebenfalls, jedoch nicht so stark wie das Angebot.

- Angebot stagniert, Nachfrage steigt.

Angebot steigt, Nachfrage steigt allerdings noch stärker: Das ist zum Beispiel der Fall, wenn es zwar neue Minen gibt, diese aber die zusätzliche Nachfrage nicht annähernd befriedigen können.

Einer dieser Punkte muss erfüllt sein, sonst kann es keinen RohstoffBullenmarkt geben! Es handelt sich hier um eine grundlegende Voraussetzung, die Sie unbedingt verstehen sollten. Bitte beachten Sie, dass der zweite Punkt auch in einer Rezession erfüllt sein kann. So war es beispielsweise zum Zeitpunkt des RohstoffBullenmarktes, der in der Weltwirtschaftskrise begann. Weltweites Wirtschaftswachstum ist deshalb umgekehrt keine zwingend notwendige Bedingung für einen RohstoffBullenmarkt. In den nächsten Jahren könnte Punkt 1 zutreffen – was aber für die Fortsetzung des RohstoffBullenmarktes keine Rolle spielen würde, denn auch dieser Punkt würde ihn fundamental sehr gut begründen. Nur die Begründung für den Bullenmarkt hätte sich geändert, er selbst hätte weiterhin Bestand. Die fundamentale Begründung für den aktuellen Bullenmarkt lautet also: Das Angebot stagniert, die Nachfrage steigt. Schlüsseln wir nun beide Seiten des AngebotNachfrageAspekts weiter auf:

Der Nachfragehunger Chinas

Bei der Nachfrageseite brauche ich im Prinzip nur ein Wort zu sagen: China! Denn China ist die treibende Kraft auf der Nachfrageseite. Der Rohstoffhunger des chinesischen Drachen ist geweckt, und sein Appetit ist gewaltig. Das zeigt sich etwa daran, dass sich die chinesischen Roh ölimporte innerhalb von nur acht Jahren glatt verdoppelt haben. Insbesondere die erste Hälfte des letzten Jahrzehnts erlebte einen gewaltigen Anstieg der Rohstoffnachfrage Chinas:

Zum Vergleich: Danach gab es nochmals eine Verdopplung der chinesischen Erdölimporte, 2012 lagen diese bei geschätzten 250 Millionen Barrel. Kleinere Rückschläge wie 2002 oder Frühherbst 2012 mit einem Rückgang der chinesischen Ölimporte ändern am großen Bild kaum etwas.

Chinesische Erdölimporte

Keine Frage: China boomt seit Jahren. Übrigens: Vollkommen im Gegensatz zu anderen Regierungen stapelt die chinesische Regierung eher tief, was offizielle Zahlen betrifft, da sie den Eindruck einer Überhitzung vermeiden möchte. Aber ob 7,8 oder 6,8 Prozent – das ist gar nicht entscheidend. Das chinesische Wirtschaftswachstum könnte auch bei »nur« 4,5 oder 5,5 Prozent liegen – das wäre immer noch eine Größenordnung, für die nur das Wort »Boom« passt. Jahrelanger Boom.

Eine solche Volkswirtschaft braucht natürlich Rohstoffe. Wie viel genau – dazu gibt es Zahlen. 2012 hat China von der weltweiten Produktion schätzungsweise verbraucht:

- ein gutes Zehntel der Erdölproduktion,

- 38 Prozent der Aluminiumherstellung, >> 27 Prozent der Stahlproduktion, >> 27 Prozent der Eisenerzförderung,

- ca. 45 Prozent der Produktion von Kohle und Koks, >> ca. 40 Prozent der Zementproduktion,

- ca. 27 Prozent der Produktion von Kupfer, >> und ca. 33 Prozent der Bleiproduktion.

Das liegt deutlich über dem Anteil Chinas an der weltweiten Wirtschaftsleistung (gemessen am Bruttoinlandsprodukt der Welt), denn dieser beträgt nur knapp 10 Prozent. Mittlerweile verbraucht China auch mehr Energie als die USA. Die Internationale EnergieAgentur vermeldet, dass Chinas Verbrauch von Energie den zuletzt verfügbaren Zahlen zufolge bei 2,265 Milliarden Tonnen Öläquivalent lag. Im Fall der USA waren es 2,169 Milliarden Tonnen. Aufgrund der erheblich größeren Bevölkerungszahl Chinas liegt der ProKopfVerbrauch in den USA natürlich um ein Vielfaches höher.

China als Globalplayer

China ist auch zum größten Automobilmarkt der Welt geworden. Mittlerweile werden in China in guten Monaten mehr Autos verkauft als in den gesamten USA. Für mich besteht kein Zweifel: Der Anteil Chinas an der weltweiten Wirtschaftsleistung wird mindestens bis 2017 weiter ansteigen. Dafür sorgen auch Pläne der chinesischen Führung wie dieser: Bis 2015 soll China die größte Schiffbaukapazität der Welt haben. Noch in den 1990erJahren hatte China gerade einmal eine Werft, die größere Schiffe bauen konnte. Jetzt sind es schon ein Dutzend.

Im Herbst 2012 kündigte die chinesische Entwicklungs und Reformkommission weitere Projekte in einem Volumen von umgerechnet rund 120 Milliarden Euro an. Sie alle werden die Rohstoffnachfrage zusätzlich erhöhen. So sollen in Städten mit mehr als 5 Millionen Einwohnern UBahnNetze gebaut werden, und es soll massiv in die Infrastruktur investiert werden. Eine durchaus beeindruckende Dynamik – die leider auch ihre Schattenseiten hat. So hat in China die Umweltverschmutzung stark zugenommen. Die steigende Nachfrage nach Energie und Rohstoffen lässt Flüsse absterben, und es kommt zu Unfällen wie Grubenunglücken oder der Explosion von Pipelines.

Der Rohstoffhunger Chinas

Analysten von Morgan Stanley beschrieben diese Entwicklung der erhöhten Rohstoffnachfrage treffend als »Chinas Staubsaugereffekt«. Das Reich der Mitte saugt demzufolge in absoluten Zahlen immer mehr Rohstoffe auf, auch solche, deren Angebot schon jetzt stagniert beziehungsweise bereits zurückgeht. Die chinesische Rohstoffnachfrage dürfte in den nächsten Jahren weiter steigen. Und da China inzwischen ein absolutes Schwergewicht am Markt ist, wird dadurch auch die weltweite Nachfrage in die Höhe gehen, besonders bei Rohstoffen wie Aluminium, wo China 2012 mit einem Verbrauch von 38 Prozent der Gesamtproduktion der weltweit größte Verbraucher ist. Oder bei Erdöl, wo Chinas Verbrauch längst den Verbrauch Japans überholt hat und nur noch von den USA übertroffen wird.

Aber auch in anderen Sektoren ist der Rohstoffhunger Chinas fast schon erschreckend. Nehmen wir den Bereich Eisenerz: Derzeit produziert China mehr Stahl als die USA, Russland und Deutschland zusammen. Die Dynamik ist hier wirklich beeindruckend und erinnert an den Aufstieg des deutschen Kaiserreichs zu einer Industriemacht Ende des

- Jahrhunderts. Diese Zahlen sprechen für sich: Im Jahr 1996 wurden in China geschätzte 100 Millionen Tonnen Stahl produziert. 1999 waren es 123 Millionen Tonnen, 2004 220 Millionen Tonnen und 2005 schon

- Millionen Tonnen. 2012 waren es schätzungsweise zwischen 680 und

- Millionen Tonnen. Mit weitem Abstand folgen auf Platz 2 Japan (um die 110 Millionen Tonnen) und die USA (unter 100 Millionen Tonnen). Und dennoch ist China immer noch ein Stahlimportland. Wo mehr Stahl produziert wird, da steigt die Nachfrage nach Eisenerz.

Chinesische Eisenerzimporte

Entsprechend explodiert die chinesische Eisenerznachfrage: Das Reich der Mitte importierte im Jahr 2004 208 Millionen Tonnen Eisenerz, 2005 waren es dann schon 258 Millionen Tonnen. Alleine im Juli 2012 wurden 57,87 Millionen Tonnen importiert. Wegen dieser starken Nachfrage aus China konnten die Marktführer in einigen Jahren satte Preiserhöhungen von bis zu 90 Prozent relativ problemlos durchsetzen. Allerdings hat sich bei Eisenerz das Bild etwas gewandelt. Denn gerade die zwischenzeitlich gestiegenen Preise hatten dazu geführt, dass auch andere Minengesellschaften in neue Eisenerzvorkommen investierten. Das zahlt sich nun aus, da diese Minen jetzt die Produktion aufnehmen können und sich so das Angebot spürbar erhöht.

Bisher importierte China rund 60 Prozent seines Eisenerzes von den großen Drei (Vale – vormals CVRD –, Rio Tinto, BHP Billiton). Dieser Anteil soll schnellstmöglich auf 50 Prozent oder darunter sinken. In die Bresche springen wollen Minenunternehmen wie die australische Atlas Iron, die ihre Eisenerzförderung massiv erhöht haben oder dies in den nächsten Jahren planen. Da China zudem relativ gut gefüllte Eisenerzlager hat, gehört dieser Rohstoff in den nächsten Jahren nicht zu meinen Favoriten. Die Nachfrage dürfte zwar weiter steigen, doch das Angebot könnte hier relativ problemlos Schritt halten und vielleicht sogar kurzfristig den Zuwachs der Nachfrage übertreffen.

Unabhängig von Eisenerz müsste für einen jahrelangen RohstoffBullenmarkt das Tempo, das China derzeit vorlegt, noch nicht einmal beibehalten werden. Ansonsten wäre ohnehin in einem Dutzend Jahren Schluss, denn dann würde die Rohstoffproduktion der gesamten Welt nicht mehr ausreichen, um alleine den chinesischen Rohstoffbedarf eines Jahres zu decken. Auch wenn Schlagzeilen also möglicherweise einen »Wachstums einbruch in China« von 8 Prozent auf 6 oder 5 Prozent verkünden, so ist ein chinesisches Wirtschaftswachstum in dieser Höhe für die Fortsetzung des RohstoffBullenmarktes vollkommen ausreichend.

Emerging Markets mit steigendem Rohstoffbedarf

China ist übrigens nur die prominenteste Volkswirtschaft, deren Nachfrage nach Rohstoffen explodiert. Ähnliches gilt auch für andere Emerging Markets wie Indien, Singapur oder Thailand, die einfach nur kleiner sind. Die prozentualen Zuwächse liegen aber lediglich leicht unter denen Chinas oder gar in derselben Höhe. Und wenn sich das Wachstum bei diesen Volkswirtschaften verlangsamen sollte, dann stehen Staaten wie Vietnam bereit. In allen diesen Märkten sehen wir ein atemberaubendes Wachstum: Während England 58 und die USA 47 Jahre brauchten, um ihren ProKopfOutput zu verdoppeln, schafften und schaffen das Indonesien in 17, Südkorea in 11 und China in 10 Jahren.3 Das ist eine Entwicklung, die Sie zur Kenntnis nehmen sollten.

Bleiben wir bei der wichtigsten und für den Rohstoffmarkt entscheidenden Volkswirtschaft: China. Eins ist klar: Auch China wird nicht ewig weiter wachsen können, genauso wenig wie jeder andere beliebige Markt. Aber immer noch ist die Ausgangsbasis relativ niedrig, sodass sich Chinas Boom auf Jahre oder Jahrzehnte hinaus fortsetzen kann, zumindest aber bis zum Jahr 2017. Die aktuelle Situation Chinas ist vielleicht mit jener der alten Bundesrepublik zu Beginn der 1950erJahre vergleichbar: Aufgrund der relativ niedrigen Ausgangsbasis und der fleißigen Bevölkerung konnten über ein Jahrzehnt lang sehr hohe Wachstumsraten erzielt werden.

Anteil von Volkswirtschaften an der weltweiten Güterproduktion

Der wirtschaftliche Aufstieg Chinas lässt sich in eine historische Perspektive setzen – und dann wird einiges klarer. China kehrt im Prinzip auch wirtschaftlich nur zu seiner historischen alten Größe zurück, eine ganz natürliche Entwicklung. Dies zeigt diese Tabelle sehr eindrucksvoll: Nach einem Absturz von 32,8 auf 2,3 Prozent hat die Aufholjagd hat seit 1953 begonnen:

| Jahr | Land | ||||||

| Nordamerika, West und Mitteleuropa | China | Japan | Indischer Subkontinent | Russland/UdSSR, Osteuropa | Brasilien, Mexiko | Andere | |

| 1750 | 18,2 % | 32,8 % | 3,8 % | 24,5 % | 5,0 % | In »Andere« | 15,7 % |

| 1800 | 23,3 % | 33,3 % | 3,5 % | 19,7 % | 5,6 % | In »Andere« | 14,6 % |

| 1830 | 31,3 % | 29,8 % | 2,8 % | 17,6 % | 5,6 % | In »Andere« | 13,1 % |

| 1860 | 53,7 % | 19,7 % | 2,6 % | 8,6 % | 7,0 % | 0,8 % | 7,6 % |

| 1880 | 68,6 % | 12,5 % | 2,4 % | 2,8 % | 7,6 % | 0,6 % | 5,3 % |

| 1900 | 77,4 % | 6,2 % | 2,4 % | 1,7 % | 8,8 % | 0,7 % | 2,8 % |

| 1913 | 81,6 % | 3,6 % | 2,7 % | 1,4 % | 8,2 % | 0,8 % | 1,7 % |

| 1928 | 84,2 % | 3,4 % | 3,3 % | 1,9 % | 5,3 % | 0,8 % | 1,1 % |

| 1938 | 78,6 % | 3,1 % | 5,2 % | 2,4 % | 9,0 % | 0,8 % | 0,9 % |

| 1953 | 74,6 % | 2,3 % | 2,9 % | 1,7 % | 16,0 % | 0,9 % | 1,6 % |

| 1963 | 65,4 % | 3,5 % | 5,1 % | 1,8 % | 20,9 % | 1,2 % | 2,1 % |

| 1973 | 61,2 % | 3,9 % | 8,8 % | 2,1 % | 20,1 % | 1,6 % | 2,3 % |

| 1980 | 57,8 % | 5,0 % | 9,1 % | 2,3 % | 21,1 % | 2,2 % | 2,5 % |

Top Bücher zum Thema

Text als PDF lesen

Diesen Text als PDF erwerben (nur zur eigenen Nutzung ohne Weitergabe gemäß AGB): Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de, wir schicken das PDF dann umgehend zu. Sie können auch Text-Reihen erwerben.

4,99€Kaufen

Beratung zu Erfolg, Ziel-Erreichung oder Marketing

Sie haben Fragen rund zu Karriere, Recruiting, persönliche Entwicklung oder Reichweitensteigerung? Unser KI-Berater hilft Ihnen für 5 Euro im Monat – für Buchkäufer kostenlos. Für weitere Themen bieten wir spezielle IT-Services

5,00€ / pro Monat Buchen

eKurs on Demand buchen

Bis zu 30 Lektionen mit je 4 Lernaufgaben + Abschlusslektion als PDF-Download. Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de. Alternativ stellen wir gerne Ihren Kurs für Sie zusammen oder bieten Ihnen einen persönlichen regelmäßigen eMail-Kurs – alle weiteren Informationen!

29,99€Kaufen

Individuelles eBook nach Wunsch

Falls unser Shop Ihnen nicht Ihr Wunschthema bietet: Wir stellen gerne ein Buch nach Ihren Wünschen zusammen und liefern in einem Format Ihrer Wahl. Bitte schreiben Sie uns nach dem Kauf unter support@berufebilder.de

79,99€Kaufen

Hier schreibt für Sie

Michael Vaupel, diplomierter Volkswirt und Historiker (M.A.), Vollblut-Börsianer.Nach dem Studium Volontariat und Leitender Redakteur und Analyst diverser Börsenbriefe (Emerging Markets, Internet, Derivate, Rohstoffe). Er ist gefragter Interview- und Chatpartner (N24, CortalConsors). Ethisch korrektes Investieren ist ihm wichtig. Sein Schwerpunkt liegt auf der volkswirtschaftlichen Analyse bestimmter Märkte und der Darstellung der Umsetzungsmöglichkeiten der gewonnenen Erkenntnisse. Er kauft deshalb “Märkte” – z.B. mit Zertifikaten -, weniger Einzeltitel. Alle Texte von Michael Vaupel.

6 Antworten zu „Mehr Geld verdienen mit Rohstoffen: Von Gold, Silber, Kaffee, Zucker profitieren“

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von … via @berufebilder – Empfehlenswerter Beitrag VH6WO6Cl9g

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von … via @berufebilder – Empfehlenswerter Beitrag VH6WO6Cl9g

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von … via @berufebilder – Empfehlenswerter Beitrag C4TRxavO8W

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von … via @berufebilder – Empfehlenswerter Beitrag C4TRxavO8W

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von Stefan Häseli… – Empfehlenswerter Beitrag 1yGh0n18lv

-

TV-Duell zur Bundestagswahl begeistert nicht: Merkel vs. Schulz in der Kommunikationsanalyse von Stefan Häseli… – Empfehlenswerter Beitrag 1yGh0n18lv

Schreiben Sie einen Kommentar