Beruflicher wie persönlicher Erfolg durch 12 Informations-Säulen sowie gratis Bonus-Tools von einem staatlich geförderten Verlag, beteiligt an EU-Programmen, engagiert für Klimaschutz und nachhaltiges Wohnen, ausgezeichnet mit dem Global Business Award als Publisher of the Year: Bücher, Magazine, Daten-Analyse. Print- und Onlinepublikationen sowie neuste Technik gehen dabei Hand in Hand – mit über 20 Jahren Erfahrung, Partnern wie dem Bundesbildungsministerium, Kunden wie Samsung, DELL, Telekom oder Hochschulen. Dahinter steht Simone Janson, referenziert in ARD, FAZ, ZEIT, WELT, Wikipedia.

Offenlegung & Urheberrechte: Bildrechte bei Philip Kahler. Text ursprünglich aus: “Trading Strategien” (nicht nur) für Extrem Situationen. Nutzen Sie Gier, Angst und Panik zu Ihrem Vorteil” (2009), erschienen bei Münchener Verlagsgruppe (MVG), Abdruck mit freundlicher Genehmigung des Verlags.

Börsen-& Finanz-Strategien für extremen Situationen: Geld verdienen trotz Unsicherheit

Von Philip Kahler (Mehr) • Zuletzt aktualisiert am 17.03.2025 • Zuerst veröffentlicht am 04.12.2020 • Bisher 7866 Leser, 1802 Social-Media-Shares Likes & Reviews (5/5) • Kommentare lesen & schreiben

Wer an der Börse auch in extremen Situationen Geld verdienen will, muss die Aktien-Märkte auch in der Theorie verstehen und Ihre Unsicherheiten kennen. Worauf kommt es dabei an?

Markttheorien

Von Sir Isaac Newton ist ein Zitat überliefert, in welchem er sich beklagt, dass er nun zwar den Lauf der Gestirne und Planeten berechnen könne, aber nicht den Wahnsinn der Massen. Er tat diesen Ausspruch, nachdem er beinahe sein gesamtes Kapital in der »South Sea Bubble« verloren hatte. Ein paar Jahrhunderte später ereilte den Long Term Capital Management Fund (LTCM) dasselbe Schicksal. Obwohl von statistischen Modellen hochbegabter Mathematiker gelenkt, darunter die Nobelpreisträger Myron Scholes und Robert Merton, verlor der Fonds am Ende doch sein gesamtes Kapital. Die privaten und institutionellen Investoren glaubten an die risikolosen 40% auf das eingesetzte Kapital, am Ende musste die Notenbank einspringen, um das Finanzsystem zu retten. Im Sommer 2008 ist die Hypothekenkrise noch lange nicht überwunden, und wieder stehen etliche Banken und Fonds am Rande des Abgrunds.

Solche Ereignisse deuten darauf hin, dass unsere Vorstellungen über die Natur der Kursentwicklung noch sehr in den Kinderschuhen stecken. Und tatsächlich, die erste wissenschaftliche Arbeit zum Thema Börse erschien erst im Jahre 1900: die »Théorie de la Spéculation« des französischen Mathematikers Louis Bachelier. Er ging der Frage nach, wie sich Kurse entwickeln – nicht wohin sie sich entwickeln, sondern wie eine Kursentwicklung im Allgemeinen aussieht. Dies ist eine Frage von prinzipieller Bedeutung. Ist es zum Beispiel doppelt so riskant, wenn man eine Aktie zwei Wochen anstatt nur eine Woche lang hält? Wie wahrscheinlich ist es, dass sich die Aktie morgen um mehr als 10% nach unten bewegt? Welches Risiko gehe ich im Lauf des Jahres ein, wenn ich Tag für Tag 1000 Euro am Markt riskiere? Um solche Fragen beantworten zu können, ist es von Vorteil, über ein theoretisches Modell des Markts zu verfügen. Anhand dieses Modells kann man Vorhersagen über mögliche zukünftige Kursentwicklungen aufstellen und diese Ergebnisse dann anhand der Realität auf ihre Stichhaltigkeit überprüfen. Solche Vorhersagen können zum Beispiel eine Schätzung der Volatilität oder fundierte Ansätze zur Positionsgrößenbestimmung sein. Doch muss ich Sie gleich zu Anfang enttäuschen. Leider gibt es ein solches Modell des Markts noch nicht. Es gibt trotz vielfachen Versuchen der besten Köpfe noch nicht einmal eine annähernd richtige Theorie über den Markt. Und dennoch gibt es einige Theorien über dem Markt ähnliche Systeme, sodass man mithilfe dieser Theorien zumindest ein grobes Bild davon entwerfen kann, was morgen passieren könnte. Interessanterweise entstanden viele dieser Theorien im Umfeld von Glücksrittern und Spielern. Erst in der jüngeren Vergangenheit wird der Themenkreis »Methoden der Spekulation« auch an Universitäten auf die Lehrpläne gesetzt.

Random Walk

Die Bücher zum Thema:

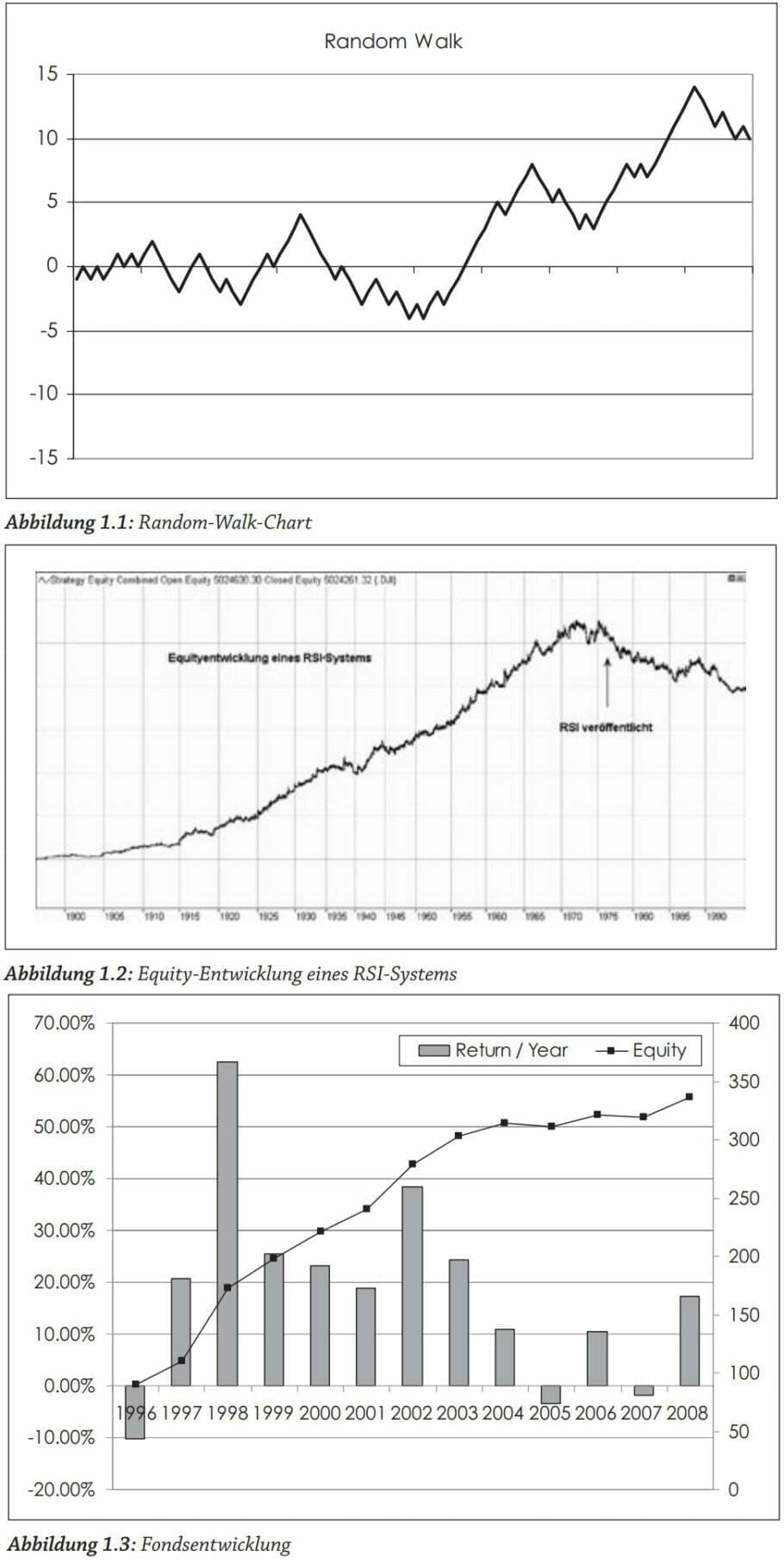

Sie können diesen Text auch als PDF oder einen eKurs zum Thema herunterladen. [*Anzeige]Der Random Walk ist eine jener Theorien, mit deren Hilfe sich wesentliche Eigenschaften des Markts erklären lassen. Die Naturwissenschaftler unter Ihnen kennen den Random Walk als einen Spezialfall der Brownschen Bewegung. Doch ist hier nicht die Molekularbewegung Thema, sondern die Kursentwicklung. Um diese Grundlage der Beschreibung von Kursen zu verdeutlichen, möchte ich Sie zu einem Spiel auffordern. Das Spiel ist ein einfacher Münzwurf: Immer wenn »Kopf« erscheint, gewinnen Sie einen Euro; erscheint »Zahl«, verlieren Sie einen Euro. Notieren Sie Ihren Kontostand nach jedem Durchgang, dann erhalten Sie einen Random-Walk-Chart.

Diese Kurve weist nun einige Eigenschaften auf, welche Sie auch am Markt beobachten können. Betrachten Sie zum Beispiel die sich ergebenden Trends. Sie sehen so ähnlich aus wie die Trends am Kurschart, und doch sind sie nur durch Zufall entstanden. Wie beim Roulette immer wieder lange Folgen von »nur rot« oder »nur schwarz« auftreten können, so ist es bei diesem Spiel anscheinend nicht unwahrscheinlich, dass Kopf oder Zahl mehrfach in Folge auftreten. Auch sehen Sie Formationen, wie sie an der Börse zu sehen sind. Gab es am Chart nicht mehrere Double-Bottom-Formationen? Sehen Sie die Kopf-Schulter-Formation? Weist nicht jeder Trend kleinere Korrekturen auf, welche man gegebenenfalls für Zukäufe nutzen könnte? Sie sehen die Muster, ich sehe die Muster, und doch sehen wir beide nichts, was sich in irgendeiner Weise für eine erfolgreiche Tradingstrategie nutzen ließe. Die Kurve ist – und das sagt uns schon der Name – ein Random Walk. Ob die nächste Zacke nach oben oder nach unten geht, hängt einzig davon ab, ob der nächste Münzwurf Kopf oder Zahl zeigt. Auch wenn man als Mensch sofort die vermeintlich zum Traden geeigneten Muster sieht, so lassen sich diese aufgrund ihrer zufälligen Natur dennoch nicht zum Traden nutzen.

Sie können die zufallsbasierte Kurve zwar mit den Methoden der Charttechnik beschreiben, Sie können jedoch keinen Nutzen aus dieser Beschreibung ziehen. Und dennoch weist diese Kurve Eigenschaften auf, welche Sie auch am Markt verwenden können. Denken Sie hierbei an Ihr Money Management. Wenn Sie kein sehr guter, jedoch ein disziplinierter Trader sind, dann wird Ihr Trading in etwa so wie diese Kurve aussehen. Mal gewinnen Sie, mal verlieren Sie. Gute Phasen wechseln mit schlechten, »in the long run« pendelt Ihr Depot jedoch um die Nulllinie. Als Händler muss man sich zum Glück nicht zu tief mit der Mathematik des Zufalls beschäftigen. Für uns ist es vor allem wichtig, die Auswirkungen der Theorien zu verstehen. So kann so manche Falle umgangen werden. Für den Random Walk gilt hierbei, dass diese zufällig entstandene Kurve der Börse zwar sehr ähnlich sieht, es sich aber dennoch nur um eine Abbildung des Zufalls handelt. Eine solche Kurve kann man nicht erfolgreich mit den klassischen Methoden der technischen Analyse handeln. Alle Tradingansätze, die Sie mit solch einer Kurve testen würden, würden wieder zu einem Random Walk führen. Nur weil etwas aussieht wie Börse, muss es noch nicht Börse sein. Nachdem Sie aber auch nicht ausschließen können, dass die Börse rein vom Zufall gesteuert ist, müssen Sie sich bei Ihren Tradingstrategien überlegen, ob sie auch auf einer Eigenschaft des Markts basiert, welche nicht nur vom Zufall gesteuert wird. Nur weil man die Muster sieht, heißt das leider noch nicht, dass diese sich auch für eine erfolgreiche Tradingstrategie verwenden lassen.

Der Erwartungswert

Im Zusammenhang mit der Random-Walk-Kurve möchte ich auch einen weiteren, später öfter verwendeten Begriff einführen: den Erwartungswert. Er gibt an, welches Ergebnis ich durchschnittlich erzielen werde, wenn ich das Spiel lange genug spiele. In diesem Fall ist das Ergebnis klar: Es ist Null. Egal wie geschickt Sie dieses Spiel spielen, am Ende werden Sie wieder alles verloren haben, was Sie zwischenzeitlich gewonnen hatten. Aus diesem Grund bezeichnet man dieses Münzwurfspiel auch als Nullsummenspiel. Ein Spiel, welches beinahe ein Nullsummenspiel ist, ist Roulette. Gäbe es die Null nicht, dann wäre es ein Nullsummenspiel. Durch die Null – erscheint sie, gewinnt die Bank – erhält dieses Spiel einen leicht negativen Erwartungswert. Durchschnittlich gewinnt die Bank pro Durchgang 1/37 der am Tisch platzierten Einsätze.

Die Börse ist ebenfalls ein Spiel mit einer leicht negativen Gewinnerwartung. Theoretisch ist sie ein Nullsummenspiel. Das Geld wird zwischen den Gewinnern und Verlierern nur umverteilt, es entsteht oder verschwindet nichts. In der Praxis zahlen Sie jedoch bei jeder Transaktion die Brokerspesen und den Bid-Ask Spread. Dies lässt die Börse für Sie zu einem Spiel mit negativem Erwartungswert werden. Je höher die zu zahlenden Spesen und je höher der Bid-Ask Spread, desto negativer der Erwartungswert. Gerade für private Trader steht die Auswahl eines sehr liquiden Markts und eines Brokers mit minimalen Spesen an erster Stelle. Mit den Konditionen der meisten Hausbanken müsste man schon ein ausgefuchster Profi sein, um bei vielen Transaktionen nach Spesen noch auf einen positiven Erwartungswert zu kommen.

Theorie der effizienten Märkte

Erfolg erleben Bonus-Angeboten mit bis zu 75% Rabatt:

Im Shop finden Sie zudem spannende Inspirationen, um Ihren Erfolg zu erleben, dazu Angebote & News im Newsletter! [*Anzeige]Eng verbunden mit der Random-Walk-Theorie ist die Theorie der effizienten Märkte. Sie besagt, dass der aktuelle Kurs immer alle verfügbaren Informationen abbildet. Dies ist schnell geschrieben, hat jedoch starke Auswirkungen darauf, wie wir den Markt schlagen wollen. Am Markt bildet sich der nächste Kurs immer dort, wo die Mehrheit des kaufwilligen Kapitals genauso von seinem Vorteil überzeugt ist, wie es die Verkäufer von ihrem sind. Wenn jedoch alle verfügbaren Informationen im Kurs abgebildet sind, dann kann man sich, egal wie man es anstellt, keinen Vorteil gegenüber den anderen Marktteilnehmern herausarbeiten. Dies würde das Ende des Tradens und die Rückkehr zum Buy-and-HoldAnsatz bedeuten. Nun, ganz so effizient sind die Märkte nicht, jedoch meist deutlich effizienter, als es uns Händlern lieb ist. Um die Markteffizienz zu verstehen, müssen wir uns zunächst mit dem Begriff Information auseinandersetzen. Information kann zum Beispiel eine noch nicht allgemein bekannte Nachricht sein. Sind Sie zum Beispiel ein gut informierter Händler und nutzen Ihr Informationsnetzwerk, um etwas aus der Vorstandsetage einer interessanten AG zu erfahren, dann kommen Sie unter Umständen in den Besitz von Insider-Informationen. Wollen wir einmal außer Acht lassen, dass das Spekulieren mit solchen Informationen rechtlich nicht einwandfrei ist, sondern konzentrieren wir uns darauf, welche Auswirkungen Ihr Handeln am Markt hat.

Nachdem Sie erfahren haben, dass in den nächsten Tagen eine Übernahme der AG bevorsteht, beginnen Sie heute zu kaufen. Dadurch, dass Sie nun kaufen, es aber keine neuen Gründe gibt, die Aktie zu verkaufen, treiben Sie den Preis der Aktie nach oben. Dies werden Sie solange tun, bis der Aktienkurs dort steht, wo Sie das Übernahmeangebot erwarten. Ob der Trade ein Gewinn wird oder nicht, steht auf einem anderen Blatt. Von Bedeutung hierbei ist, dass Sie selbst die Markteffizienz hergestellt haben. Auch wenn die Information über das bevorstehende Übernahmeangebot noch immer nicht allgemein bekannt ist, haben Sie selbst den Preis schon so weit getrieben, dass aus der Information über die Übernahme kein weiterer Gewinn zu ziehen ist. Es sind also alle Informationen, auch wenn sie nur ein Marktteilnehmer hat, im Preis der Aktie enthalten. Informationen sind jedoch nicht nur harte wirtschaftliche Fakten wie Dividenden, Aufträge und Gewinne der Firmen, sondern auch alle aus der Vergangenheit ableitbaren Informationen. Dies kann zum Beispiel die Information sein, die Sie aus einem Indikator oder einem Kursmuster ziehen.

Die Effizient der Märkte

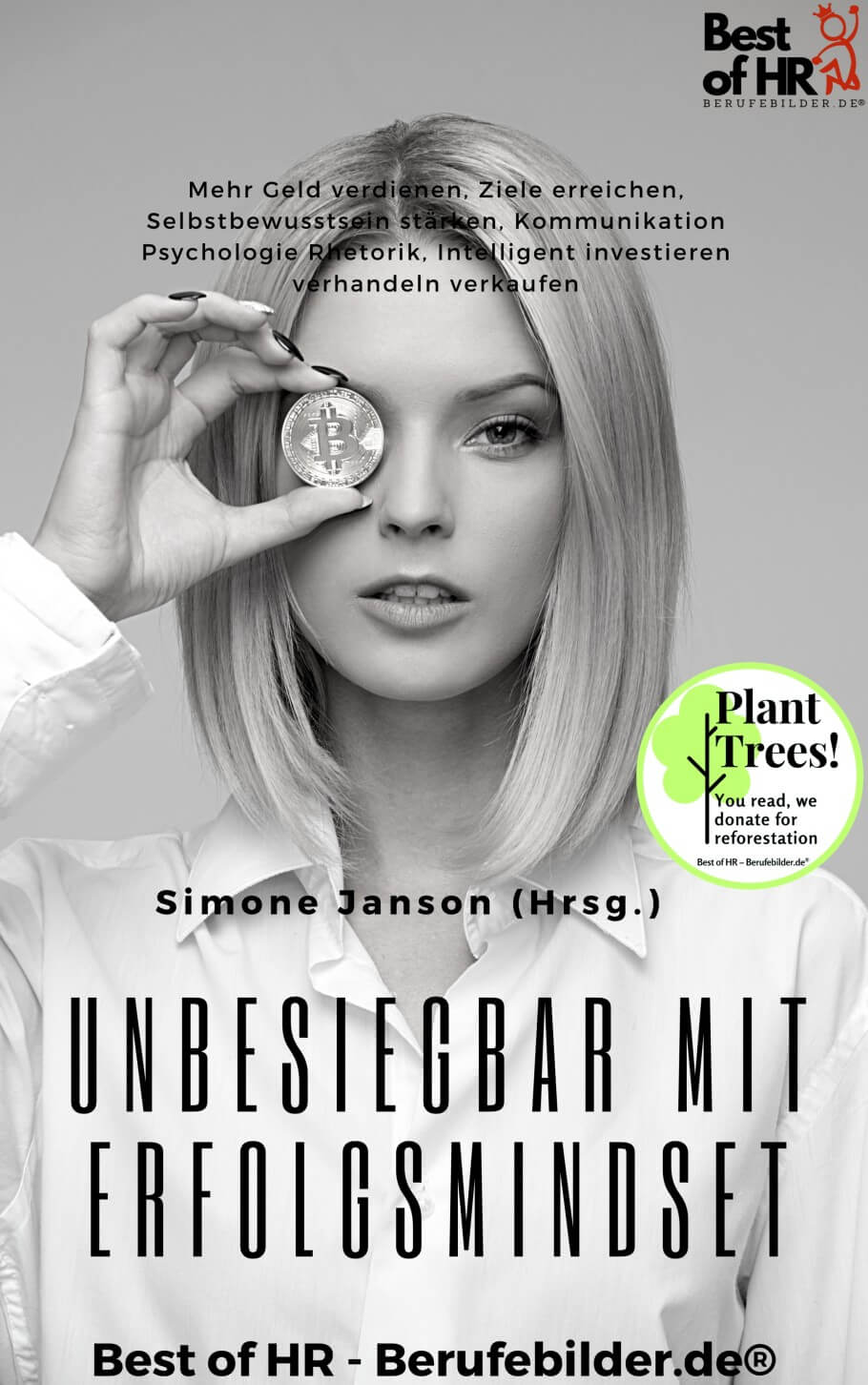

Ein anschauliches Beispiel für diese Effizienz des Markts ist ein Handelssystem basierend auf dem RSI-Indikator. Der Indikator wurde 1978 von Welles Wilder in seinem Buch New Concepts in Technical Trading Systems vorgestellt und ist neben dem einfachen gleitenden Durchschnitt einer der bekanntesten und am häufigsten angewandten Indikatoren. Doch leider scheint es so, als ob diesen Indikator die Theorie der effizienten Märkte eingeholt hätte. Betrachtet man die Performance eines klassischen RSI-Systems, also »kaufe bei einem Schnitt über die 30er-Linie, gehe short bei einem Schnitt unter die 70er-Linie«, dann sieht man schnell, dass die besten Zeiten dieses Systems eindeutig vorbei sind. Bis zur Veröffentlichung des RSI schien man mit einem solchen Tradingansatz gutes Geld verdient zu haben, doch seit der Veröffentlichung des Indikators ist dies anscheinend nicht mehr so einfach möglich. Ein Grund dafür kann die Markteffizienz

Wie wird nun die Information von einem Indikator in ein geändertes Marktverhalten übertragen? Auf den ersten Blick erscheint dies nicht plausibel, und doch ist der Ablauf einer solchen Marktanpassung relativ einfach. Wenn alle Trader wissen, dass sie bei einem Durchbruch des RSI über die 30er-Linie kaufen sollen, dann wird der Kurs aufgrund der erhöhten Anzahl von Kauforders zu diesem Zeitpunkt kurzfristig steigen. Anstatt den ohne diesen Effekt zustandekommenden niedrigeren Preis zu erhalten, kaufen nun alle Marktteilnehmer zu einem um wenige Ticks höheren Preis. Derselbe Effekt tritt auf, wenn der Indikator das Gegensignal gibt und die Positionen geschlossen oder gedreht werden. Auch zu diesem Zeitpunkt erhält man wieder einen schlechteren Preis, als dies der Fall ohne die anderen RSI-Trader gewesen wäre. Irgendwann ist dann der Zustand erreicht, dass die Anwendung des Indikators in dieser Interpretationsweise nichts mehr bringt. Die Information ist in den Kurs übernommen, die Märkte haben ihre Effizienz erneut unter Beweis gestellt. Das Spiel ist dadurch natürlich noch nicht beendet. Funktioniert der Indikator nicht mehr, da die Information »kaufe bei einem Schnitt über die 30er-Zone« im Kurs enthalten ist, dann werden viele Marktteilnehmer auf einen anderen Indikator umsteigen

Dadurch ist jedoch der Preissprung beim nächsten RSI-Signal nicht mehr ganz so groß, unter Umständen lohnt sich auch der Handel der Signale bald wieder. Dann jedoch werden vermutlich wiederum die anderen Händler die Effizienz herstellen. Die Theorie der effizienten Märkte ist auch das Damoklesschwert der Handelssysteme. Sobald ein System von zu vielen Personen gehandelt wird, verliert es mit ziemlicher Sicherheit seine Performance. Dies kann auch geschehen, wenn man ein System mit zu großem Volumen handelt. Wenn man bei jedem Signal so viele Kontrakte kaufen möchte, dass man selbst den Markt um ein paar Punkte nach oben treibt, ist man selbst der Händler, der die Markteffizienz herstellt. Dieses Verhalten können Sie auch bei erfolgreichen Hedgefonds feststellen.

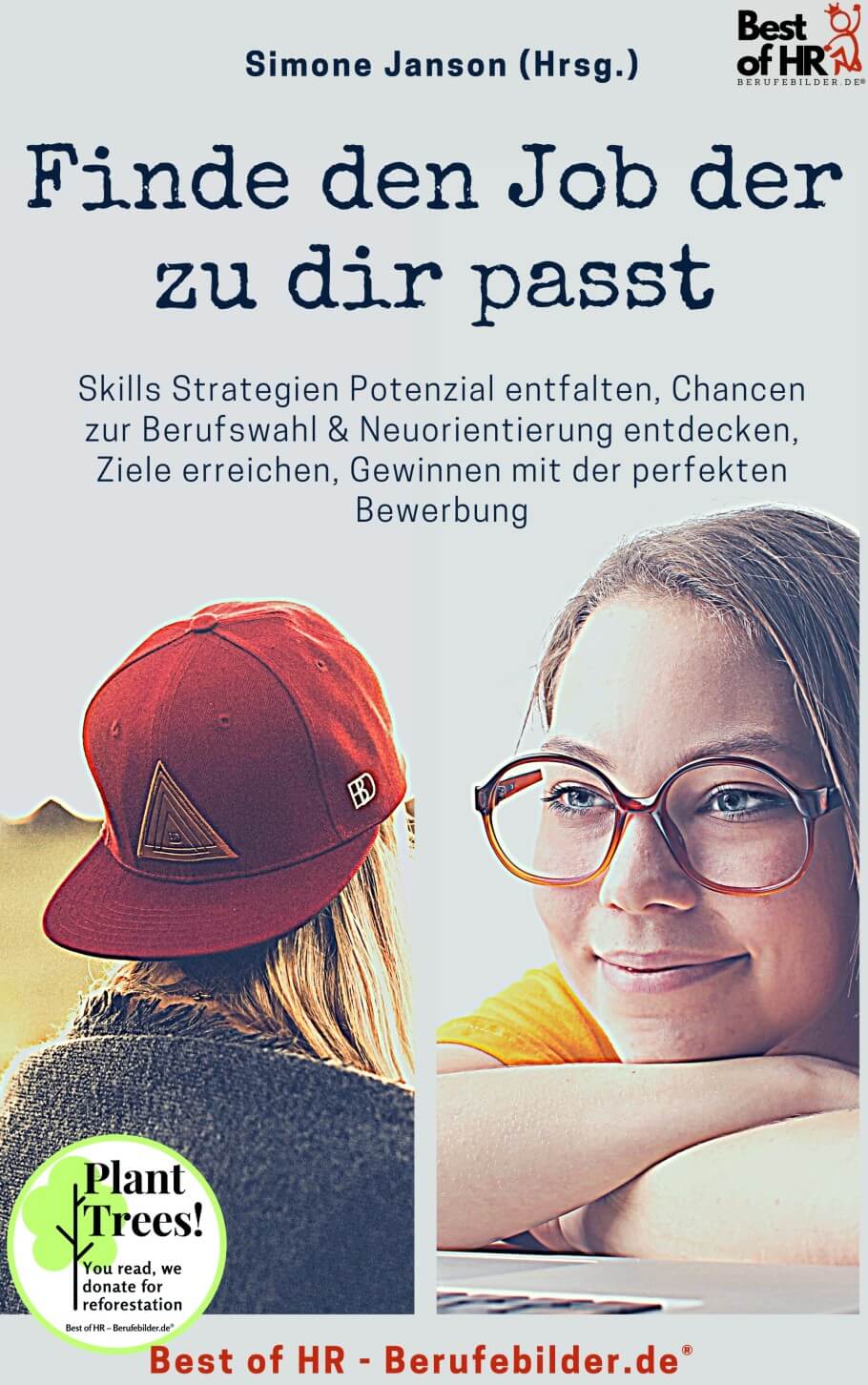

Das Problem großer Fonds

Dieses Problem gibt es oft bei einem großen, systematisch gehandelten Fonds. Das Handelssystem funktionierte schon einige Jahre in »kleinerem« Rahmen, bevor der Fonds 2003 an die Öffentlichkeit ging und Geld einzusammeln begann. Mit der hervorragenden Performance des zugrunde liegenden Systems war dies vergleichsweise schnell möglich. Doch sehen Sie selbst, was geschah: Kaum war der Fonds mit deutlich mehr Geld als in den Jahren davor ausgestattet, ergab sich das Problem, dieses hohe Volumen am Markt unterzubringen. Und so begann dieses Handelssystem mit seinen großen Orders den Markt zu beeinflussen. Dementsprechend brach die Performance zusammen. Seit 2003 hätten Sie deutlich weniger verdient, als Sie 2003 eigentlich erwarten durften.

Ziehen nun wieder viele Leute ihr Kapital ab, wird vermutlich auch die Performance wieder anspringen. Das Handelssystem kann wieder mit dem Markt handeln, anstatt sich selbst den nächsten Kurs zu machen. Die Theorie der effizienten Märkte ist auch die Grundlage für den Random Walk. Wenn bereits sämtliche verfügbare Information im aktuellen Kurs abgebildet ist, dann kann man keine Aussage über den nächsten Kurs treffen. In diesem Fall könnte man auch eine Münze werfen um herauszufinden, ob long oder short die bessere Position wäre. Damit ist man aber wieder beim Random Walk angelangt. Auch dort ist jeder nächste Punkt völlig unabhängig vom vorhergehenden. Keine Information der Vergangenheit kann mir etwas über die Zukunft aussagen.

Würde die Theorie der effizienten Märkte also immer stimmen, dann könnte man sich das Traden sparen. Es gäbe keine praktikable Möglichkeit, sich einen Vorteil gegenüber den anderen Marktteilnehmern zu verschaffen und eine bessere Performance als die Durchschnittsperformance des Markts zu erreichen. Damit wären wir nach allen Versuchen, mit Traden Geld zu verdienen, wieder bei Buy-and-Hold-Strategien gelandet.

Top Bücher zum Thema

Text als PDF lesen

Diesen Text als PDF erwerben (nur zur eigenen Nutzung ohne Weitergabe gemäß AGB): Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de, wir schicken das PDF dann umgehend zu. Sie können auch Text-Reihen erwerben.

4,99€Kaufen

Persönliche Beratung für Ihren Erfolg

Egal ob es um das Erreichen von Zielen, die persönliche Entwicklung oder berufliche Fragen geht: Mit dem individuellen Beratungstool, ds Buchkäufer 6 Monate lang kostenlos nutzen können, erhalten Sie einen kompetenten Begleiter, der Ihnen 24/7 interaktiv zur Verfügung steht. Für komplexere Themen bieten wir spezielle Service-Leistungen.

19,99€ / pro Monat Buchen

eKurs on Demand buchen

Bis zu 30 Lektionen mit je 4 Lernaufgaben + Abschlusslektion als PDF-Download. Bitte schicken Sie uns nach dem Kauf eine eMail mit gewünschten Titel an support@berufebilder.de. Alternativ stellen wir gerne Ihren Kurs für Sie zusammen oder bieten Ihnen einen persönlichen regelmäßigen eMail-Kurs – alle weiteren Informationen!

29,99€Kaufen

Individuelles eBook nach Wunsch

Falls unser Shop Ihnen nicht Ihr Wunschthema bietet: Wir stellen gerne ein Buch nach Ihren Wünschen zusammen und liefern in einem Format Ihrer Wahl. Bitte schreiben Sie uns nach dem Kauf unter support@berufebilder.de

79,99€Kaufen

Hier schreibt für Sie

Philipp Kahler ist Finanz- und Börsenexperte.Er schreibt regelmäßig im Traders’ Magazin über den Handel mit automatisierten Systemen. Zudem veranstaltet er Seminare für Einsteiger und Profis zu diesem Thema. Ein weiterer Schwerpunkt ist die ständige Weiterentwicklung und Optimierung von Tradingsoftware, welche Kahler bereits im Eigenhandel bei der Bankgesellschaft Berlin erfolgreich eingesetzt hatte Alle Texte von Philip Kahler.

Schreiben Sie einen Kommentar